Stimmung am Immobilienmarkt global etwas positiver

Die Ergebnisse des RICS Global Commercial Property Monitor für das erste Quartal 2023 zeigen ein gemischtes Bild auf den Immobilienmärkten weltweit. Weitere Zinserhöhungen in vielen Ländern wurden durch ein widerstandsfähigeres makroökonomisches Umfeld ausgeglichen, da sich die Arbeitsmärkte meist stabil zeigen. So stieg der Global Commercial Property Sentiment Index (CPSI) leicht von -15 auf jetzt -11.

Die Ergebnisse des RICS Global Commercial Property Monitor für das erste Quartal 2023 zeigen ein gemischtes Bild auf den Immobilienmärkten weltweit. Weitere Zinserhöhungen in vielen Ländern wurden durch ein widerstandsfähigeres makroökonomisches Umfeld ausgeglichen, da sich die Arbeitsmärkte meist stabil zeigen. So stieg der Global Commercial Property Sentiment Index (CPSI) leicht von -15 auf jetzt -11.

Dabei sind allerdings die regionalen Trends sehr unterschiedlich. Während sich der CPSI für Nord-, Mittel- und Südamerika von -9 auf -14 verschlechterte, was vor allem auf die Stimmung in den USA zurückzuführen ist, verbesserten sich die Ergebnisse für APAC deutlich von -21 auf -4. Dieser Umschwung ist in erster Linie auf den Wandel in China zurückzuführen, wo der CPSI von -44 auf -7 stieg (das beste Ergebnis seit Q2 2021), da es Anzeichen für eine unerwartet starke wirtschaftliche Erholung nach dem Ende der Nullzinspolitik gibt. Die Ergebnisse für Europa und den MEA mit Werten von -18 (-21 in Q4 2022) bzw. +7 (+8 in Q4 2022) hingegen veränderten sich kaum.

Eines der wiederkehrenden Merkmale der letzten Untersuchungen waren die negativeren Ergebnisse auf dem Investitions- im Vergleich zum Mietermarkt. Dieser Trend setzt sich auch in der aktuellen Umfrage fort, auch wenn auf globaler Ebene leichte Verbesserungen bei beiden Stimmungsindikatoren zu verzeichnen sind. So liegt der Investment Sentiment Index ISI jetzt bei -14 gegenüber -18 im vierten Quartal 2022, während der Index der Mieternachfrage (Occupier Sentiment Index OSI) bei -8 gegenüber -13 liegt.

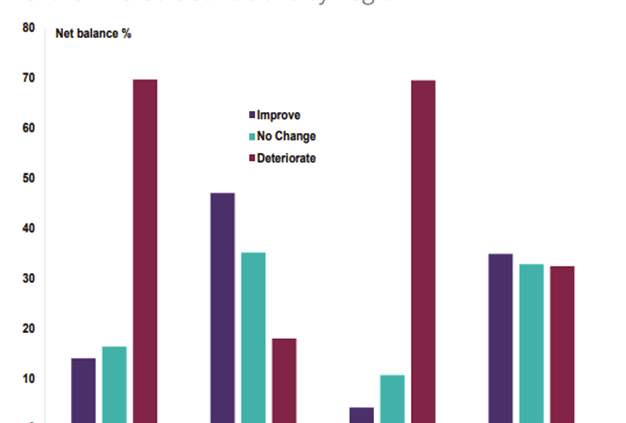

Angesichts der anhaltenden Straffung der Geldpolitik durch die wichtigsten Zentralbanken weltweit ist es nicht überraschend, dass der Indikator für Kreditbedingungen weiterhin auf ein sich verschlechterndes Umfeld hinweist; rund 50 % der Befragten gaben dabei an, dass sich das Bild verschlechtert hat. In Nord- und Südamerika lag der Anteil derer, die diese Ansicht vertraten, sogar bei 70 %. Ein wesentlicher Faktor für diesen Trend waren wiederum die USA, wo etwa drei Viertel der Umfrageteilnehmer sagten, dass das Kreditumfeld zu Beginn des Jahres schwieriger geworden sei. Dies dürfte zum Teil nicht nur auf die Haltung der Federal Reserve zurückzuführen sein, sondern auch auf die Probleme im Bankensektor, die im März mit dem Zusammenbruch der Silicon Valley Bank und der Signature Bank auftraten. Vor diesem Hintergrund dürften die Kreditvergabestandards restriktiver geworden sein.

Auf regionaler Ebene überrascht nicht, dass dieser Indikator für die APAC-Region, wo weniger als 20 % der Befragten von einer weiteren Verschlechterung des Kreditklimas berichten, in deutlichem Gegensatz zum Ergebnis in Amerika steht. Das Ergebnis ist wiederum stark durch China geprägt, wo etwa vier Fünftel der Befragten eine Verbesserung der Kreditbedingungen verzeichnen. In Europa ergibt sich ein ähnliches Bild wie in Nord- und Südamerika, wo 70 % eine Verschlechterung verzeichnen.

Die divergierenden Trends bei den Kreditkonditionen spiegeln sich auch in der Entwicklung der Investorennachfrage wider. Der Gesamtwert ist zwar immer noch negativ, aber deutlich weniger stark als zuvor (Nettosaldo von -7 % verglichen mit -21 % in Q4 2022). In Nord- und Südamerika veränderte sich der Wert mit -11 % kaum, und auch in MEA verharrte er bei +15 %. In Europa haben sich die Ergebnisse leicht verbessert, auch wenn der Nettosaldo mit -29 % weiterhin stark negativ ist (Q4 2022: -28 %). APAC sticht wiederrum positiv heraus mit einem Wert von +11 % gegenüber -20 % im letzten Quartal. Wie bei den anderen, bereits beschriebenen Indikatoren, ist die Rolle Chinas dabei ausschlaggebend, da die Investorennachfrage von -53 % auf +15 % anstieg.

Quelle und Bildquelle: Royal Institution of Chartered Surveyors

WITRON Logistik + Informatik GmbH

WITRON Logistik + Informatik GmbH Element Logic Germany GmbH

Element Logic Germany GmbH